Com a divulgação, pela Petrobras, de seu relatório especial sobre a Refinaria de Pasadena, a população brasileira, que vinha sendo contaminada com informações agourentas sobre o negócio realizado, é informada de que o lucro líquido da estatal com ela neste 1º semestre de 2014 foi de US$ 73 milhões, isto é, R$ 160 milhões.

Com a divulgação, pela Petrobras, de seu relatório especial sobre a Refinaria de Pasadena, a população brasileira, que vinha sendo contaminada com informações agourentas sobre o negócio realizado, é informada de que o lucro líquido da estatal com ela neste 1º semestre de 2014 foi de US$ 73 milhões, isto é, R$ 160 milhões.

Isso quer dizer que Pasadena pode pagar em menos de dois anos os R$ 700 milhões de prejuízo calculados pelo relator José Jorge, do TCU, e com sobra!

Com isso, o relator José Jorge, que no governo Fernando Henrique ocupou o ministério da Energia, fica em posição desconfortável, já que até agora ninguém havia se lembrado de lhe cobrar o prejuízo, à sua época, de US$ 1,5 bilhão pelo afundamento da plataforma P-36, pois afinal desastres acontecem e há que se ter compreensão para tais fatos.

Abaixo, para o conhecimento de vocês, o post publicado no blog da Petrobras.

Conheça o histórico da aquisição de Pasadena

Visão noturna da Refinaria de Pasadena (2007)

Pasadena é um complexo de refino e comercialização, localizado no Texas, às margens de importante via navegável, fazendo parte de um centro refinador de 2 milhões de barris por dia e exportador de derivados para o mercado norte americano. A refinaria está em plena atividade, tem capacidade de refino de 100 mil barris por dia e, no momento, opera de forma rentável com petróleo leve disponível nos Estados Unidos a partir do crescimento da produção local de óleo não convencional (tight oil).[ad name=”Retangulo – Anuncios – Direita”]

À época da aquisição dos 50% iniciais, em 2006, o negócio foi considerado potencialmente bom e atendia aos pressupostos do Plano Estratégico da Petrobras, contemplando os investimentos a serem feitos para que a Refinaria passasse a processar petróleo pesado da Petrobras, mediante a implementação de projeto de ‘’Revamp” na refinaria.

Mas, com a crise econômica nos EUA a partir de 2008 e consequente queda na demanda de derivados, as margens de refino caíram significativamente. Além disso, o preço do petróleo que tinha também se reduzido a partir de agosto de 2008 e em 2009, voltou a se elevar de 2010 em diante, não deixando margens para operar a refinaria de forma lucrativa. Nesse quadro, as condições financeiras e econômicas dos negócios no segmento do refino tornaram-se críticas em todo o mundo no pós-crise de 2008. Assim, por conta de uma crise econômica mundial, um negócio potencialmente bom transformou-se em um empreendimento com baixo retorno, o que levou inclusive ao reconhecimento contábil de perdas de US$ 530 milhões, as quais podem ser revertidas no futuro.

Em 2007, houve desentendimentos entre os sócios a respeito do projeto de “Revamp”, ou seja, sobre os investimentos a serem feitos para que a Refinaria passasse a processar petróleo pesado da Petrobras.

Outros dois fatores impactaram profundamente o negócio. A descoberta de vastas reservas de petróleo no pré-sal em 2007 e o acentuado crescimento da demanda de derivados no mercado brasileiro, recomendaram a prioridade de investimentos no segmento de exploração e produção de óleo e na expansão do refino no Brasil. Dessa forma os investimentos previstos para adaptar a refinaria de Pasadena para processar óleos pesados brasileiros (mais barato) perderam a prioridade, não só por causa da falta de rentabilidade decorrente da crise mundial como também pela melhor oportunidade para processar esses óleos no Brasil.

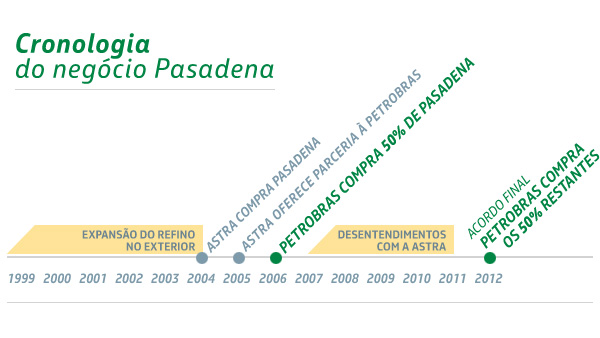

Entenda a cronologia do empreendimento:

1999 – 2004: Expansão do refino no exterior

Desde 1999, a Petrobras tinha o objetivo de expandir o refino no exterior. Crescia o potencial de produção de petróleo no Brasil, mas o mercado de derivados estava estagnado e não havia capacidade de refino para o volume de óleo pesado descoberto. O óleo pesado é mais denso e exige refinarias mais complexas, para que dê origem a produtos mais leves e valorizados. Ele era exportado, por exemplo, para os EUA com elevado deságio por ser pesado. A aquisição de refinarias e sua adaptação para processar o óleo Marlim (pesado) no exterior permitiriam, portanto, agregar valor ao óleo pesado, entregando derivados valorizados localmente. Esse posicionamento foi formulado em 1999 (Visão 2010) e confirmado em 2004 (Visão 2015) no Plano Estratégico da empresa.

2004: Astra compra Pasadena da empresa Crown

Em 2004, a empresa Astra assinou contratos com a empresa Crown para aquisição de Pasadena. Conforme apuramos, o valor desembolsado pela Astra, antes da venda para a Petrobras, foi estimado em US$ 360 milhões (equivocadamente circula informação que o custo para Astra teria sido somente US$ 42,5 milhões).

2005 – 2006: Astra oferece parceria em Pasadena à Petrobras

Após mapeamento que apontava efetiva oportunidade de operação no Golfo do México e oferta da Astra propondo parceria, iniciamos a avaliação da Refinaria de Pasadena:

• Era um complexo localizado em um importante “hub” (centro) de movimentação de petróleo e derivados, em um mercado que crescia;

• Apresentava preço atrativo, já que Pasadena era uma refinaria de óleo leve. Por não ser ainda adaptada para processamento de óleo pesado, custava bem mais barato do que outras refinarias já adaptadas;

• Tinha o diferencial de contar com licenças e espaço físico (terreno) necessários para ser transformada em uma refinaria maior e capaz de processar óleo pesado Marlim, para o que Petrobras e o sócio investiriam na remodelação da unidade (“Revamp”);

• Contava com acesso a um grande parque de armazenamento de petróleo e derivados e com contratos de comercialização e de acesso à infraestrutura para escoamento de derivados;

• Dominava, ainda, conhecimentos para operar no mercado norte-americano, por meio da companhia de “trading”, uma empresa de comercialização de petróleo e derivados;

• Astra não era especialista em refino e vira na associação com a Petrobras uma oportunidade para juntas crescerem no mercado.

A Petrobras analisara várias outras oportunidades, e chegou a fazer ofertas em outras refinarias americanas, sem sucesso. Em Pasadena, as negociações tiveram êxito.

A parceria da Petrobras com a Astra unia competências em refino com competências na comercialização local, incluindo uma carteira de clientes para toda a produção da Refinaria de Pasadena. Contava, ainda, com escoamento garantido para os derivados e acesso a poliduto de exportação e porto para receber o petróleo nacional. Dispunha de área e licenças para ampliar a refinaria para processar petróleo pesado da Petrobras (o óleo Marlim), de forma que se mostrava atrativa para ambos os sócios.

2006: Petrobras compra 50% de Pasadena

Após estudos e avaliações, a Diretoria da Petrobras, seu Conselho de Administração e analistas de mercado à época avaliaram como potencialmente boa a compra de 50% de Pasadena, sendo:

Os valores pagos em 2006 correspondem a 8.580 dólares por barril por dia (bpd) de capacidade, enquanto a média para compra de refinarias no mercado norte-americano naquele período era de 9.400 de dólares por bpd de capacidade.

Cláusulas contratuais que se destacaram nos noticiários recentes sobre o negócio:

“Marlim” – o contrato previa uma rentabilidade mínima de 6,9% para a refinaria (50% Astra 50% Petrobras) se no processamento do petróleo Marlim essa rentabilidade não fosse atingida. Essa condição se devia ao fato de que a Petrobras tinha o direito de impor o processamento do seu petróleo para 70% da capacidade da refinaria, apesar de deter somente 50% de participação na sociedade. Essa cláusula não foi acionada, pois a refinaria jamais processou o óleo Marlim, por não ter sido adaptada para tal (o “Revamp” não foi implementado);

“Put Option” – trata-se de cláusula frequentemente utilizada na formação de parcerias entre empresas. Cabe destacar que as condições para o seu exercício e a fórmula do preço de saída (“put price”) variam caso a caso e são, portanto, características de cada negócio. O contrato previa, com essa cláusula, a obrigação de compra, pela Petrobras, da outra metade da Astra no negócio, sob condições previamente fixadas. Esta cláusula foi prevista como contrapartida à Astra para o direito da Petrobras impor suas decisões no negócio.

2007 – 2011: Desentendimentos com a Astra

A partir de 2007, começaram os desentendimentos com a Astra, que não concordava em fazer investimentos que a Petrobras propôs para que a “Revamp” elevasse a capacidade de 100 mil para 200 mil barris por dia, além de não querer investir em segurança, meio ambiente e saúde no padrão Petrobras. No final desse ano, foi firmada uma carta de intenções, que não gerava obrigação, para a compra dos outros 50%, porém o Conselho de Administração da Petrobras, no início de 2008, não aprovou essa compra. Na mesma época, fora descoberto o petróleo do pré-sal ao mesmo tempo em que a demanda de derivados no Brasil crescia. Nos EUA, como efeito da crise mundial a demanda caiu derrubando as margens de refino no mundo. Assim, não fazia mais sentido investir em “Revamp” (investimentos que seriam feitos para que a Refinaria passasse a processar petróleo pesado da Petrobras) e na ampliação de Pasadena (aumento da capacidade de 100 para 200 mil barris de petróleo por dia).

A Astra se afastou da gestão da refinaria, deixando de cumprir suas obrigações como acionista, o que motivou a decisão de entrarmos com um processo arbitral em 2008. Nesse momento, a Astra exerceu sua opção de venda.

Ainda em 2008, a Petrobras assumiu o controle da refinaria. Em 2009, um laudo arbitral foi emitido, confirmando o direito da Astra de exercer a “put option” e, principalmente, o valor a ser pago pela Petrobras à Astra pelos 50% restantes. A Petrobras decidiu cumprir o laudo, desde que a Astra encerrasse as ações judiciais em curso.

Diante da recusa da Astra, a Petrobras não efetuou o pagamento determinado pelos árbitros e prosseguiu na discussão judicial. Em 2010 e 2011 houve recursos de ambas as partes, Astra e Petrobras América Inc., à justiça americana.

O não cumprimento da decisão arbitral não causou prejuízos à Petrobras. Ao contrário, houve ganho financeiro, uma vez que os juros de 5% ao ano estipulados pelo laudo eram inferiores ao custo que a Petrobras incorreu quando obteve empréstimos em 2009 (auge da crise econômica mundial).

2012: Acordo final entre as partes

Em 2012, tomando por base o laudo arbitral confirmado judicialmente, houve uma negociação final entre as partes e a Petrobras pagou pelos 50% restantes US$ 820 milhões.

Esta negociação encerrou todas as ações judiciais existentes entre as empresas do Sistema Petrobras e as empresas do grupo da Astra. As ações da Astra contra a Petrobras totalizavam, em 2009, US$ 397,5 milhões além do valor estipulado pelo laudo arbitral.

O valor deste acordo está detalhado no quadro abaixo:

Desta forma, o total desembolsado pela Petrobras para a aquisição de 100% do negócio Pasadena foi de US$ 1,249 bilhão.

2014: Bom desempenho da refinaria

O crescimento da produção de óleo não convencional (tight oil) nos Estados Unidos trouxe competitividade às refinarias para óleo leve do Golfo do México. A refinaria de Pasadena vem processando este “tight oil” e assim obteve lucro líquido de cerca de US$ 73 milhões* no primeiro semestre de 2014.

Além disso, a refinaria ganhou também em 2014 prêmios em reconhecimento a excelência dos seus resultados em segurança.

2006 – 2013: Investimentos

De 2006 a 2013, foram aplicados 685 milhões de dólares em manutenção da refinaria, o que corresponde a aproximadamente 86 milhões de dólares por ano. Nossas aplicações nas refinarias no exterior são aportes permanentes, alinhados àqueles feitos em refinarias de igual porte no Brasil, garantindo a previsibilidade do desempenho das refinarias e os bons resultados operacionais e comerciais. Qualquer refinaria no mundo requer que se faça manutenção constante e se implementem melhorias para sua boa operação. Exemplos de investimentos feitos para manter refinarias da Petrobras:

Sobre análises dos órgãos públicos de controle, temos atendido as suas solicitações desde dezembro de 2012, fornecendo informações e documentos sobre o processo de compra da Refinaria de Pasadena, e confirmamos a defesa relacionada a essa aquisição, apresentada ao Tribunal de Contas da União em janeiro de 2014.

* Valor originalmente publicado de “superior a US$ 90 milhões” foi revisto pela PAI (Petrobras America Inc).